Содержание

Банки, предприятия и организации используют ценные бумаги как универсальный кредитно-расчетный инструмент (расчетная функция). Продавец принимает на себя обязательство поставить товар по зафиксированной в контракте цене к определенной дате, а покупатель принимает обязательство выплатить соответствующую сумму денег. Ценная бумага — это документальное свидетельство инвестирования средств. Благодаря ей денежные сбережения становятся материальными объектами.

1 000 (Одна тысяча) российских рублей, что составляет 100% (Сто процентов) от номинальной стоимости Биржевой облигации. Call-опцион дает право приобрести актив по конкретной цене. Покупатели таких опционов рассчитывают на рост базового актива (акций, сырья и т. д.).

В данном случае доход инвестора напрямую зависит от разницы между номинальной стоимостью бумаги и ценой ее покупки. Одним словом – чем дешевле купить, и дороже продать, тем большую прибыль можно получить от сделки. Доход по данной ценной бумаге изменяется в силу определенных факторов. Как правило, на стоимость облигации влияет рыночная экономика, а потому не редко и инфляция.

- Методов классификации биржевых документов существует достаточно большое количество.

- Бумагу могут выдать компании, ИП и обычные люди.

- Существует множество способов классификации ценных бумаг в зависимости от целей и того, с точки зрения какого участника рынка проводится разделение.

- Доступность ценных бумаг для инвестора определяется его статусом.

- Она неделима, но может принадлежать нескольким лицам на правах общей собственности.

Также важно выпускать документ в соответствии с необходимыми реквизитами. Кумулятивные акции – ценные бумаги, предполагающие накопление денежных средств в качестве дивидендов в случае, если владелец акций отказывается от получения выплат в срок и капитализирует средства. Условия накопления, включая сроки капитализации, так же определяются эмитентом. К эмиссионным ценным бумагам относятся акции, облигации, инвестиционные паи.

Так, для торговли на рынке используется рыночная цена, а если актив практически не торгуется, применяется внутренняя стоимость. Банковские сертификаты подтверждают внесение денег в банк с условием обязательного возврата вложенной суммы и процентов через определённый срок. По экономическому смыслу похожи на банковский сберегательный вклад в тот же банк, но в отличие от денежных вкладов сертификат нельзя пополнить, пролонгировать или погасить частично. Юридически данный актив является документом, подтверждающим права собственника, а экономически — это часть капитала, его доля, условия распределения прибыли. Это может быть цессия или вручение – по согласию сторон, а также ордерные документы (их передают посредством индоссамента).

Оценка осуществляется с целью определения рыночной стоимости для получения кредита, совершения сделок купли/продажи активов, установления размера уставного капитала. Методик по вычислению реальной цены несколько. Выбор метода зависит от поставленных задач.

Впрочем, дополнительно можно выделить простые акции, дающие равные права всем владельцам, и привилегированные, которые предоставляют их держателям твердые привилегии при распределении имущества. Привилегированные акции не дают права голоса на общем собрании акционеров. Их владельцы имеют преимущества перед владельцами обыкновенных акций при распределении прибыли и имущества в случае ликвидации общества. Доля уставного капитала АО, представленная привилегированными акциями, не должна превышать 25%.

Классификация ценных бумаг может быть осуществлена по различным критериям, т.е. Деление ценных бумаг на виды и группы по определенным признакам, которые им присущи. Банковский сертификат — это документ, который выдаётся человеку в тот момент, когда он совершает вклад. Бумага гарантирует возврат средств с процентами. Примером может быть сберегательная книжка. Организацию, выпустившую бумаги, называют эмитентом.

На Московской бирже у большинства выпусков номинал 1000 рублей. В процессе биржевых торгов стоимость облигации изменяется. В зависимости от рыночной ситуации и ставки рефинансирования её стоимость может быть больше или меньше номинала.

Что такое ценная бумага? Виды, классификации

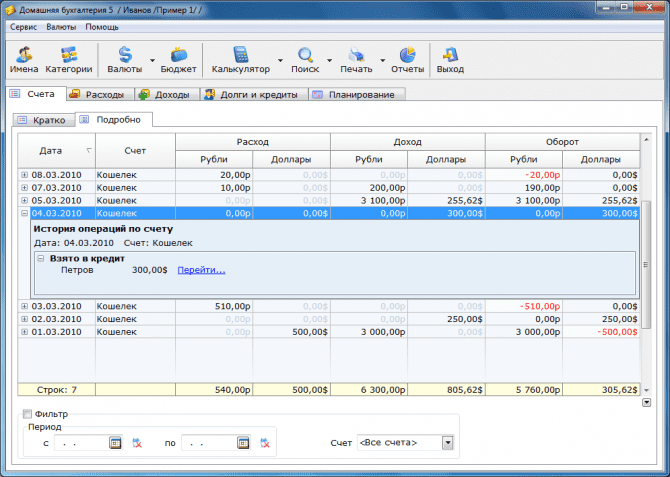

https://fxinvest.info/ля доступна через специальные приложения, которые устанавливаются на компьютер или мобильное устройство. Эмиссия обеспечивает размещение ценных бумаг. Её основная цель — получить дополнительные средства.

Следовательно, опционы исполняются в тех случаях, когда являются выигрышными по цене. Иначе говоря, это свидетельство об открытом вкладе между банком и вкладчиком. Банк по истечении срока договора обязуется вернуть вклад с соответствующими процентами. Разновидностью банковского сертификата является сберегательная книжка. Долговое обязательство, позволяющее держателю требовать сумму долга с эмитента при наступлении времени выплаты.

Например, фьючерс на рынке акций — это однозначно производный инструмент. Нефтяной фьючерс, несмотря на то что это всего лишь особый договор на поставку нефти, все равно относится к производным бумагам. Знание разных классификаций признаков и видов ценных бумаг первостепенно. Вся практика основывается на базе знаний. Данная статья помогает грамотному составлению аналитического учета операций, осуществлению контроля за движением операций, и эффективному использованию в обращении на рынке ценных бумаг. Долговые – предъявительские бумаги, имеющие фиксированную процентную ставку и наделенные обязательством выплатить долг в оговоренный срок (облигации, банковские сертификаты и др.).

Ценные бумаги

Многие люди на вопрос -Какие ценные бумаги Вы знаете? Навскидку могут назвать три, пять видов ценных бумаг, давайте же попробуем разобраться какими они бывают и дадим небольшое определение «Кто есть кто» наиболее интересным. Это основные виды ценных бумаг (государственных и негосударственных), которые используются в соответствии с назначением и в рамках действующего законодательства. Доходность — характеризует степень реализации права на получение дохода владельцем ценной бумаги. Облигация — это ценная бумага, которая является долговым обязательством на возврат вложенной денежной суммы через установленный срок с уплатой или без уплаты определенного дохода. В зависимости от того, в какой форме инвестор предоставляет капитал эмитенту и как эти средства отражаются в имущественном комплексе предприятия, различают долевые и долговые ценные бумаги.

К ним относятся свидетельства товарных складов и коносаменты. Экономически ценные бумаги представляют собой право на долю финансов, полученных по итогам первичного размещения упомянутых ЦБ. Также они регулируют перераспределение и распределение доходов, приносимых данными деньгами.

какие голубые фишки купить в 2021ы по акциям могут быть представлены в двух видах. Прежде всего, в виде ее курсовой стоимости. Благодаря данным акциям существует возможность определить размер уставного фонда акционерного общества. Эмиссионная ценная бумага закрепляет за собой совокупность как имущественных, так и не имущественных прав. Казначейские облигации со сроком погашения от 10 до 30 лет.

Ценная бумага оформлена по требованиям, установленным законом. Ценную бумагу нельзя выпустить в свободной форме. Если в документе нет каких-то обязательных сведений, такая ценная бумага будет считаться недействительной. Ценная бумага закрепляет права на стандартный актив, например на долю конкретной компании или на деньги в определенной валюте.

Виды ценных бумаг — полная классификация с описанием

(деривативы) — это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данного биржевого актива. Цель — получение дохода от вложенных средств. Могут быть процентные, дивидендные, дисконтные. У них самые лучшие условия для работы на бирже и торговли. В наличии есть все финансовые инструменты представленные на бирже.

Облигации, которые нельзя перевести в акции, называют неконвертируемыми. Работая на Московской бирже, вы заметите, что некоторые виды ценных бумаг встречаются чаще, другие относительно редки. Государство выпускает только долговые ценные бумаги. Они нужны для пополнения бюджета и покрытия долгов.

Запрещена конвертация обыкновенных акций в привилегированные и облигации. Данные являются информацией, обладателем (собственником) которой является CAPFINEX. Распространение, трансляция или иное предоставление информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования информации, предоставляемой CAPFINEX. В соответствии с Федеральным законом «О бухгалтерском учете» ответственность за организацию хранения книги учета ценных бумаг несет руководитель организации.

Выпуск ценных бумаг (эмиссию) обычно рассматривают как инструмент привлечения финансовых ресурсов. Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. Какие либо из указанных финансовых инструментов или операций могут не соответствовать Вашему инвестиционному профилю. Цена в контракте опциона типа call всегда ниже среднерыночной. Покупая такой опцион, человек рассчитывает на рост цен на базовый актив.

Источники[править | править код]

Тогда как ценная бумага на предъявителя не содержит такой записи и может быть передана другому лицу посредством ее вручения. Стоит отметить, что ценная бумага может быть выпущена как в наличной, так и в безналичной форме. При этом, все наличные (документарные) бумаги подразделяются на именные, на предъявителя и ордерные. В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений. Кроме того, законодательством Российской Федерации о ценных бумагах не предусматривается возможность конвертации акций в облигации, что фактически также означает запрет такой конвертации.

А ценная бумага – это документ с экономической составляющей. Переводной – в данном случае по просьбе или приказу лица, выдавшего вексель, осуществляется уплата оговоренной суммы средств в указанные сроки третьему лицу. Депозитный – данная ценная бумага предназначена исключительно для юридических лиц. Предельным сроком выпуска депозитного сертификата является один календарный год. В данном случае рейтинг не распространяется на облигации, эмитентами которых являются центральные государственные органы. Все дело в том, что данные организации отличаются довольно низкой надежностью.

Например, акция, облигация, вексель, закладная. Неинвестиционные (обслуживают оборот на товарных рынках). Например, коносаменты, складские свидетельства, векселя.